Los inversores pueden utilizar los agregadores de rendimientos para gestionar sus activos invertidos, reduciendo en gran medida los costes de transacción de los inversores y mejorando la utilización del capital.

Los agregadores de rendimientos son protocolos que automatizan el proceso conocido como «yield farming». Yield farming es el término utilizado para definir el siguiente proceso:

- Invertir en un protocolo que genere interés (o rendimiento)

- Cobrar estos rendimientos, normalmente pagados en el token nativo del protocolo donde se invierte el capital (también llamado «cosecha»)

- Vender estos tokens en un DEX

- Tomar esta ganancia y reinvertirla en el mismo protocolo, haciendo crecer el tamaño de la inversión y los rendimientos.

- Repetir todos los pasos mientras sea rentable.

¿Cómo ayudan los agregadores de rendimiento a los inversores?

Hacer todos estos pasos manualmente requiere mucho tiempo, conocimientos e interacciones con diferentes blockchains y protocolos. Las principales ventajas de utilizar un agregador de rendimientos para gestionarlos son la reducción de costes, la optimización de los ciclos de recolección (ya que el protocolo está escaneando la red constantemente) y la reducción del tiempo necesario para gestionar todas las inversiones.

Al utilizar un protocolo agregador de rendimientos, el único paso que tendrá que hacer el inversor es transferir el activo a su contrato inteligente y recibir un recibo de esta transacción. A continuación, desplegará el capital en diferentes estrategias de inversión. Gestionará las posiciones y se encargará de las reinversiones y la capitalización. Los protocolos de Thome también añadirán nuevas estrategias y desplegarán automáticamente el capital en estas nuevas oportunidades.

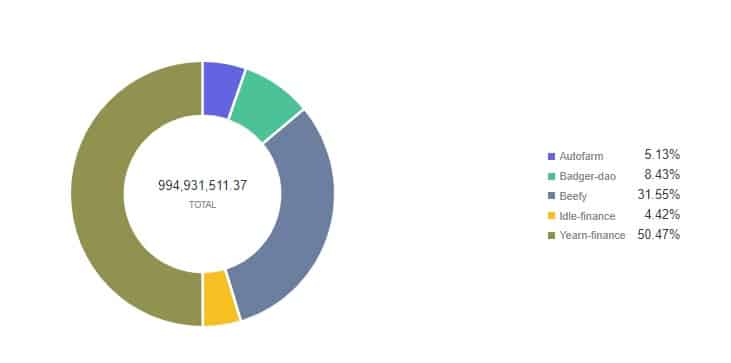

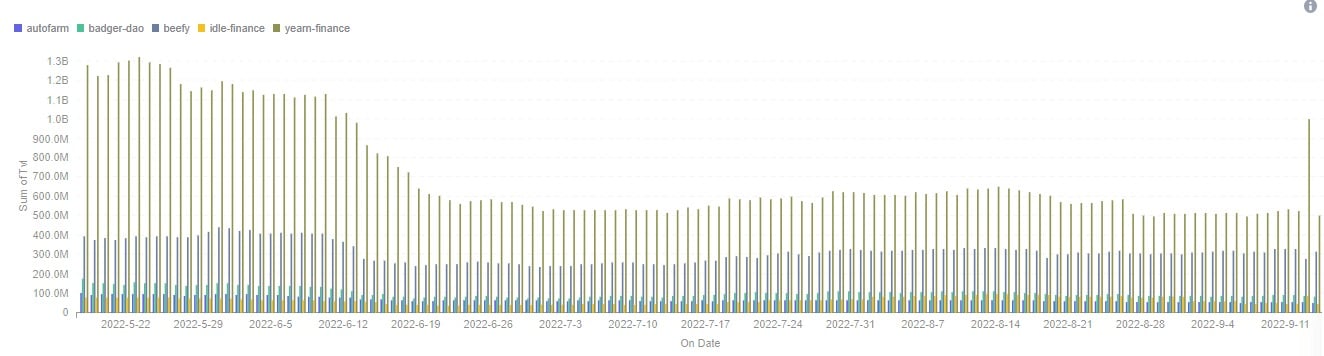

Los 5 principales agregadores de rendimiento por TVL – Fuente: Footprint Analytics

Este artículo cubre los 5 principales agregadores de rendimiento por TVL y explora sus principales características.

Yearn Finance

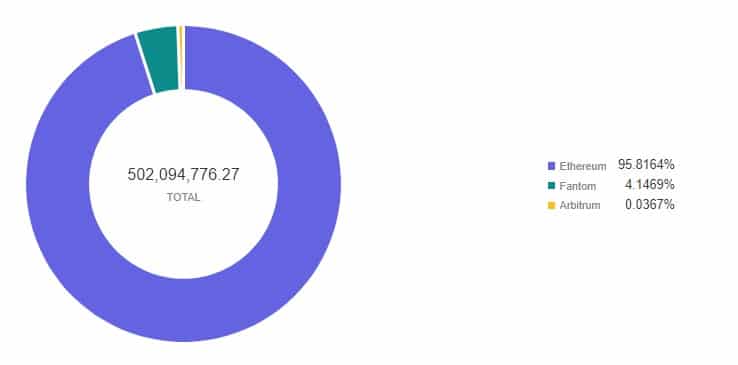

Yearn Finance fue uno de los primeros agregadores de rendimientos, lanzado el 17 de julio de 2020. El prototipo para ello fue un protocolo llamado iEarn lanzado por Andre Cronje en la Blockchain de Ethereum. Actualmente, está desplegado en las blockchains de Ethereum, Fantom y Arbitrum, con una expansión programada a Optimism. El gráfico siguiente muestra su TVL dividido por cadenas:

Yearn Finance TVL por cadena – Fuente: Footprint Analytics

A pesar de estar muy concentrada en la Blockchain de Ethereum, Yearn Finance comenzó a integrar otras cadenas a principios de 2022 al identificar nuevas oportunidades.

Características de Yearn Finance

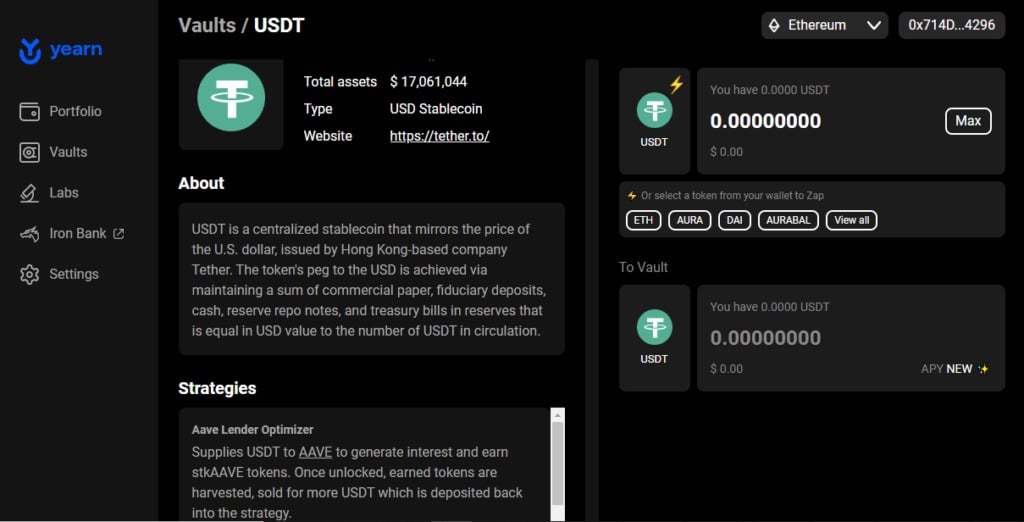

Su principal producto son los yVaults, donde el inversor puede depositar un activo para recibir rendimientos (yield) a lo largo del tiempo. Tienen una enorme selección de activos disponibles (más de 100), y el inversor puede filtrar la búsqueda por el APY (rendimiento), el total de activos (TVL de cada Vault), o el activo disponible en la cartera.

Yearn Finance – yVaults list

Al hacer clic en el icono de un activo, se abre la página de la bóveda específica, donde se puede encontrar más información, como la descripción de las estrategias de inversión conectadas a la bóveda. Cada cámara acorazada puede manejar 20 estrategias al mismo tiempo.

Yearn Finance también pone a disposición una función de canje (llamada «Zap») en el depósito. Si el inversor quiere hacer un depósito en la bóveda DAI, por ejemplo, pero no tiene el token DAI en el monedero, puede utilizar uno diferente, con el protocolo que se encarga del intercambio y el depósito en la bóveda.

Yearn Finance Token: YFI

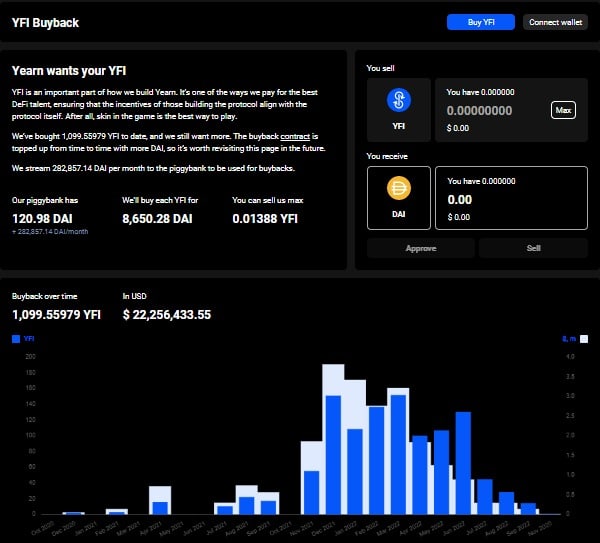

Yearn Finance tiene un token, YFI. Los titulares de los tokens pueden participar activamente en la gobernanza del protocolo. Sin embargo, una propuesta da cierta libertad a los diferentes grupos de contribuyentes que trabajan en el protocolo. Esto significa que no todas las decisiones se someterán a votación.

Actualmente, los titulares de los tokens no reciben ninguna parte de los ingresos del protocolo. La propuesta en marcha es que la tesorería vuelva a comprar el token en el mercado, reduciendo la oferta en circulación. El gobierno aprobó un cambio al respecto, abriendo la posibilidad de que parte de los ingresos se compartan con los titulares de los tokens.

Página de recompra de tokens

Financiación del Año Pros y Contras

Pros

- El inversor puede hacer un depósito en un token diferente al de la Bóveda

- Actualizaciones constantes sobre las estrategias utilizadas para generar rendimientos

Cons

- El titular del token no recibe una parte de los ingresos de la plataforma.

Beefy Finance

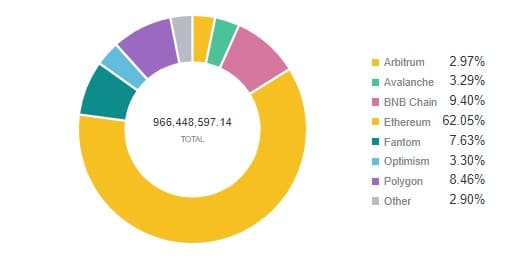

Beefy Finance entró en funcionamiento el 8 de octubre de 2020, en la cadena inteligente de Binance (cadena BNB), siendo el primer agregador de rendimientos en la cadena BNB. Posteriormente se expandió a otras blockchains (actualmente más de 15), y el gráfico siguiente muestra el TVL de Beefy Finance para cada cadena:

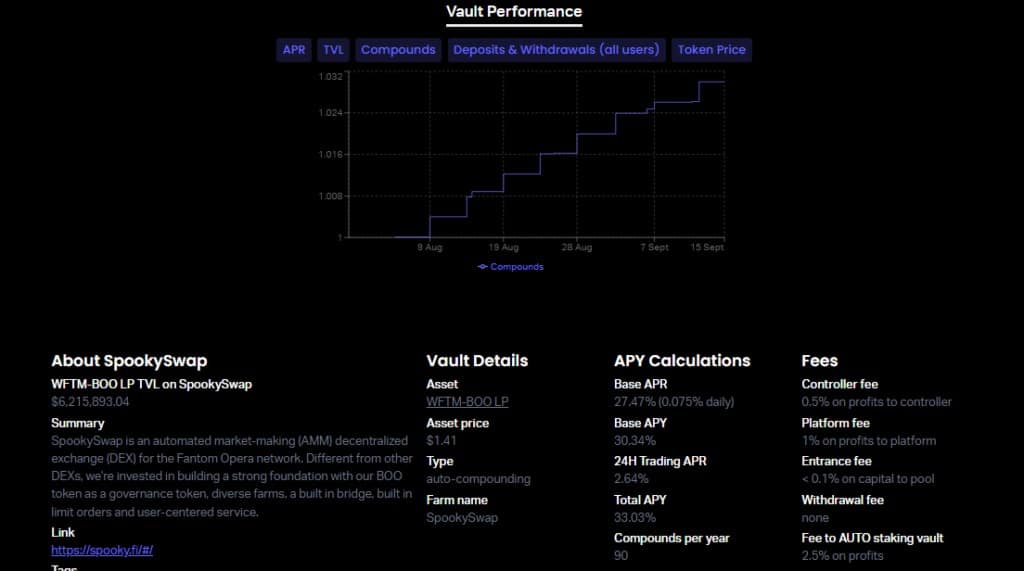

Las bóvedas pueden filtrarse por la cadena, el tipo de activo y también por el APY, la rentabilidad diaria, el TVL y la puntuación de seguridad. Al hacer clic en cualquier bóveda, se muestra la página de descripción general.

En esta página es posible acceder a información extra sobre la bóveda, como la descripción de la estrategia utilizada, los activos que componen esta bóveda, y un gráfico con las métricas pasadas de la misma. Beefy Finance también ofrece la función «Zap», pero con una funcionalidad limitada: Sólo está disponible en algunas bóvedas, y el intercambio se habilita para los activos que forman parte de esa bóveda.

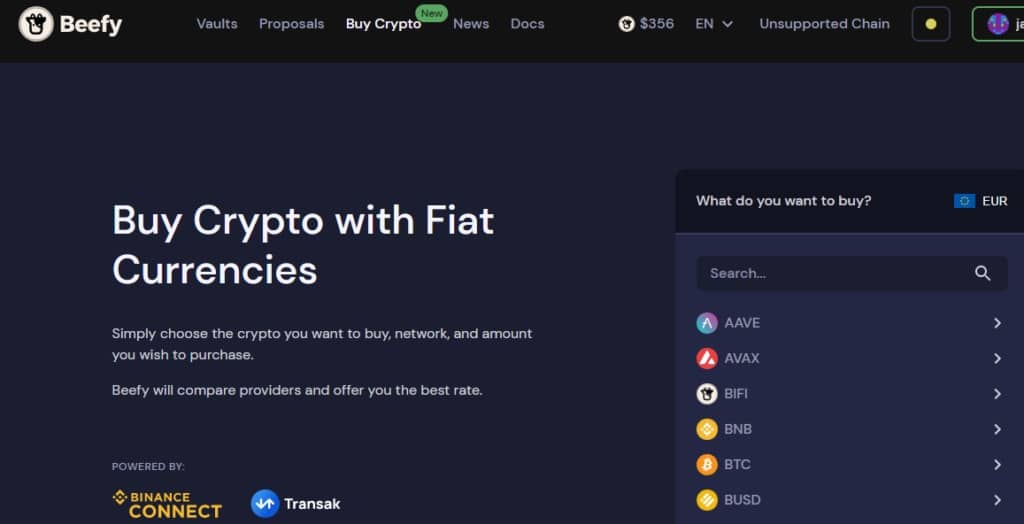

Beefy Finance también ofrece una opción de «on-ramp», en la que el inversor puede comprar criptomonedas con monedas fiduciarias para depositarlas posteriormente en una de sus cámaras acorazadas.

Página de Beefy Finance para comprar cripto

Beefy Finance Token: BIFI

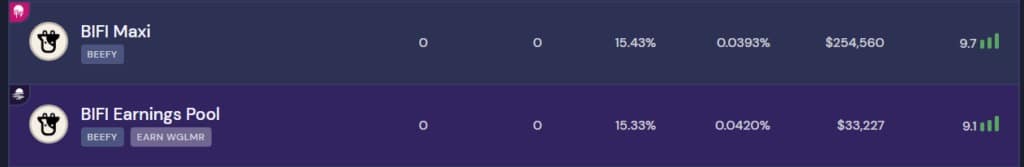

El token de Beefy Finance es BIFI. Se puede utilizar para la gobernanza (para votar las propuestas de mejora del protocolo). El inversor puede depositarlo en dos bóvedas especiales: BIFI Maxi y BIFI Earnings Pool.

BIFI staking Vaults

El primero toma la cuota de ingresos que se distribuirá al poseedor del token, compra BIFI en el mercado y lo distribuye a los participantes del pool. Como no se acuñarán nuevos BIFI, esta recompra y distribución aumenta la cuota relativa de cada poseedor de tokens.

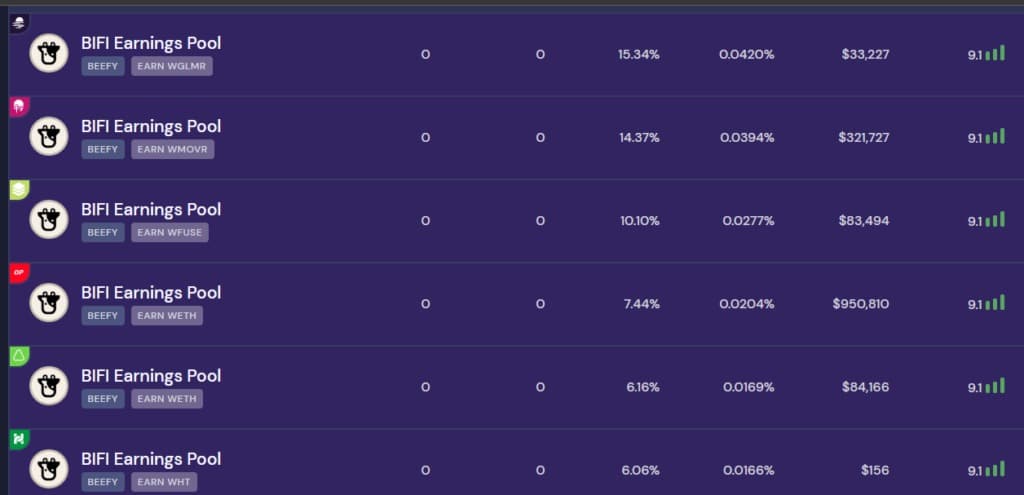

El segundo pool toma los ingresos generados (en el token nativo de la blockchain) y los distribuye entre los participantes del pool. Cada cadena distribuirá un token diferente.

BIFI Revenue Sharing Pools

Financiación de la carne de vacuno: ventajas y desventajas

Pros

- El protocolo tiene una enorme selección de activos y cadenas

- El protocolo comparte los ingresos con los titulares de los tokens

Cons

- El protocolo no está desplegado en la Mainnet de Ethereum

- La función Zap es limitada

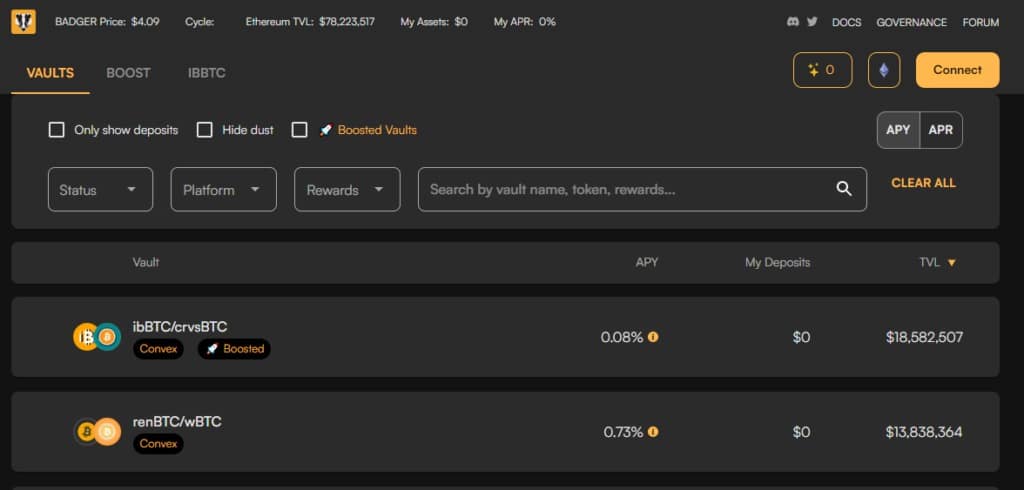

Badger DAO

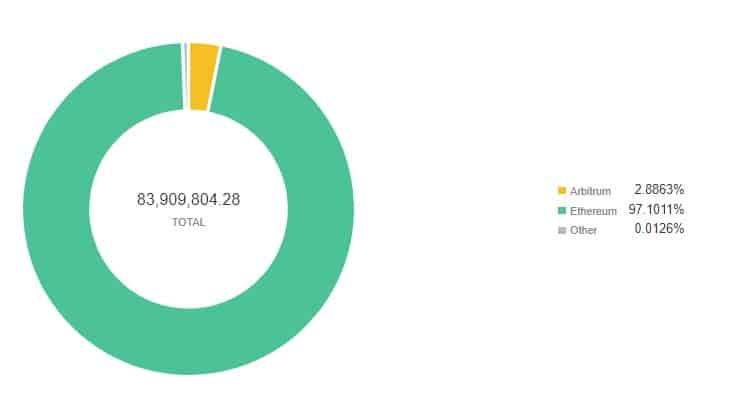

BadgerDAO es una organización autónoma descentralizada (DAO) centrada en mejorar la utilización de Bitcoin en las finanzas descentralizadas (DeFi) a través de múltiples blockchains. Fue lanzado el 3 de diciembre de 2020, y ahora opera en Ethereum, Polygon, Arbitrum y Fantom. El siguiente gráfico muestra la distribución de TVL entre cadenas.

Badger DAO TVL por cadena – Fuente: Footprint Analytics

La mayor parte del TVL se concentra en Ethereum, pero esto es un reflejo del activo en el que se ha centrado Badger DAO: Bitcoin envuelto en otras blockchains. La mayor parte está disponible en Ethereum Mainnet.

Características principales de Badger DAO

Su producto principal es una bóveda (también llamada sett) que funciona de la misma manera que en los otros agregadores de cultivo de rendimiento, pero se centra en BTC tokenizado.

BadgerDAO vaults page

El inversor realiza un depósito en la cámara acorazada. Después, el contrato inteligente pone esos activos a trabajar ejecutando la estrategia seleccionada para el Sett concreto en el que el usuario depositó los fondos. Badger no ofrece la función «Zap» para cambiar los activos por el deseado.

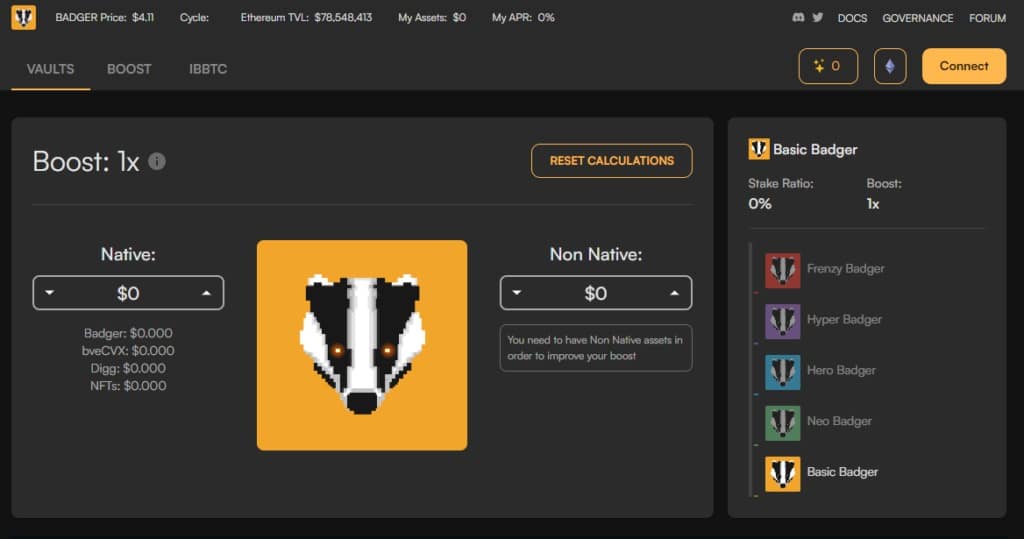

El inversor puede aumentar la rentabilidad del depósito manteniendo los activos nativos del protocolo. La proporción entre estos activos nativos y los no nativos dictará el impulso recibido.

Calculadora de impulso

Tejón DAO: Badger

Badger es el token de gobernanza nativo de BadgerDAO, por lo que su titular puede votar sobre las propuestas que tiene la DAO. Tiene un suministro fijo máximo de 21 millones, y también puede ser utilizado como garantía en diferentes plataformas a través de DeFi.

Tener Badger en su cartera aumenta sus APYs en otras bóvedas de Sett como parte del sistema Badger Boost.

Badger DAO Pros y Contras

Pros

- El protocolo proporciona un alto APY a BTC en DeFi

Cons

- El protocolo no comparte los ingresos con el poseedor del token

- No hay función de zapping

Autofarm

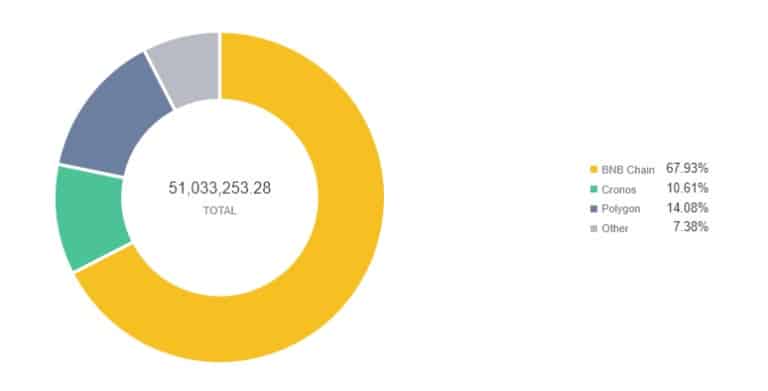

Autofarm es un protocolo que ofrece un conjunto de herramientas DeFi. Se lanzó en diciembre de 2020 en la cadena BNB y se ha ampliado a un total de 19 cadenas. El siguiente gráfico muestra la distribución de TVL entre todas las cadenas:

Autofarm TVL por cadena – Fuente: Footprint Analytics

La TVL de Autofarm sigue concentrándose en la cadena BNB (34 millones de dólares), pero Polygon (7,18 millones de dólares) y Cronos (5,41 millones de dólares) también tienen una TVL significativa.

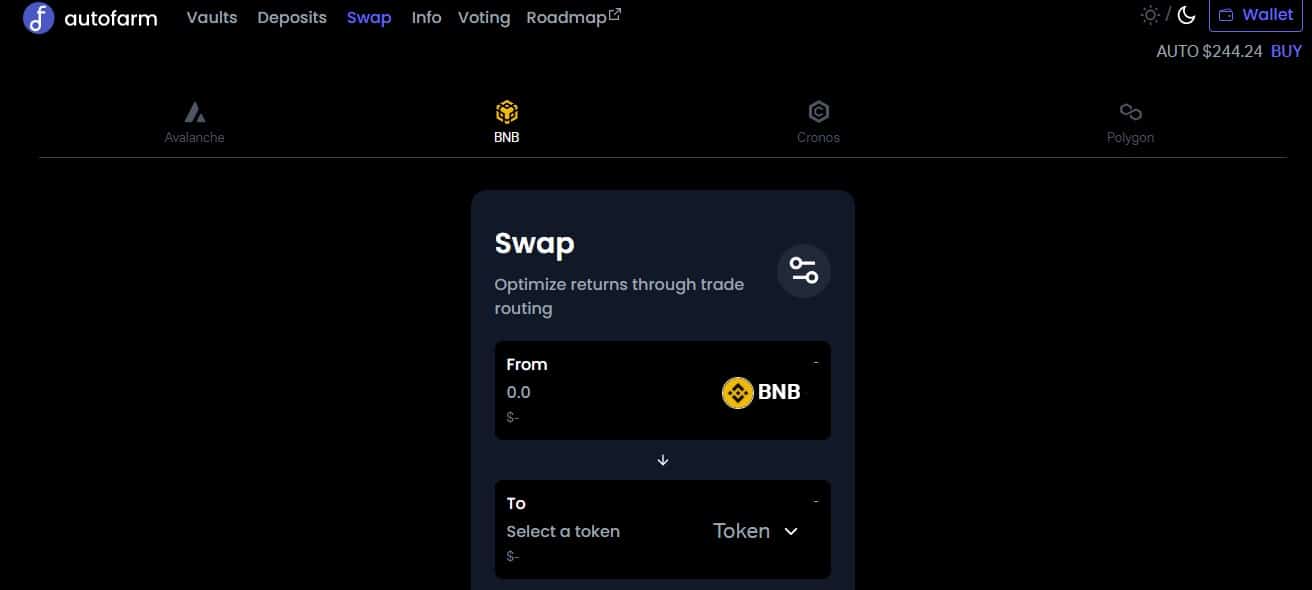

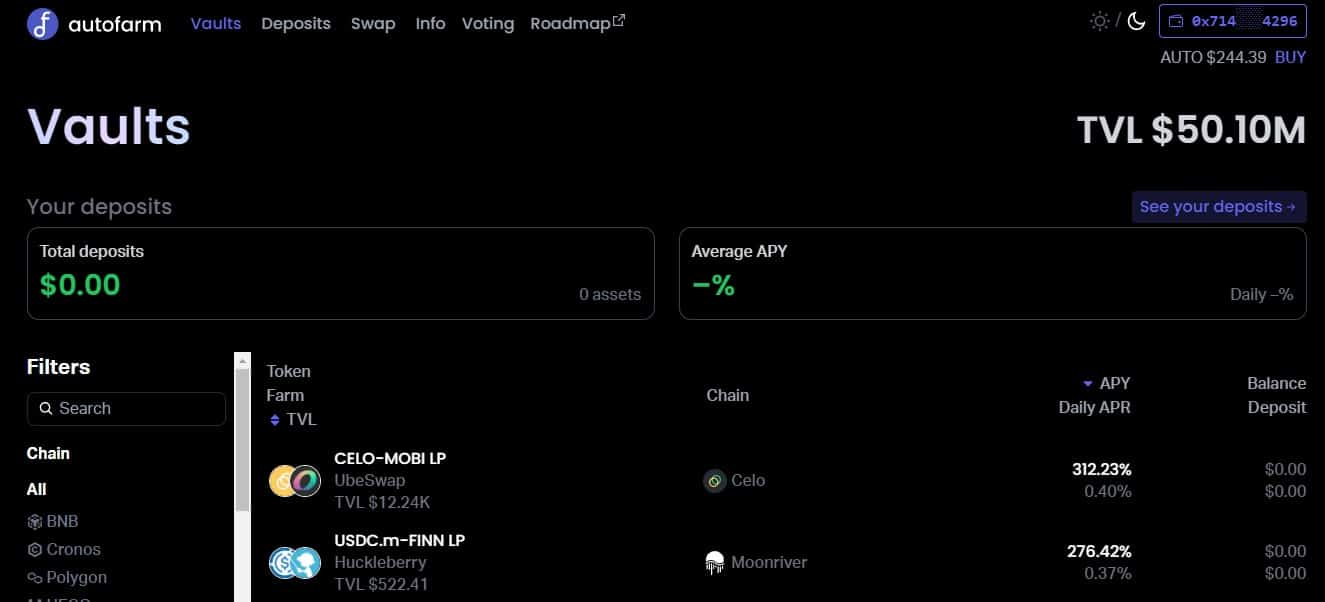

Características principales de Autofarm

Presenta dos productos: Un Agregador de Rendimiento y un Agregador de Intercambio. El agregador de swap compara las mejores rutas para realizar el swap que el usuario desea. Está disponible en BNB Chain, Avalanche, Cronos y Polygon. Así, aunque no proporciona la función nativa de Zap, en estas cadenas el usuario puede intercambiar el activo sin tener que salir de la interfaz del protocolo.

AutoSwap Page

El producto principal son también las bóvedas. El inversor puede utilizar los filtros para seleccionar la cadena, el activo y ordenar por APY.

Página principal de bóvedas

Al hacer clic en una bóveda, se abre su página con información detallada sobre el rendimiento de la bóveda, la estrategia que utiliza y los activos que contiene.

Página de la bóveda con información detallada

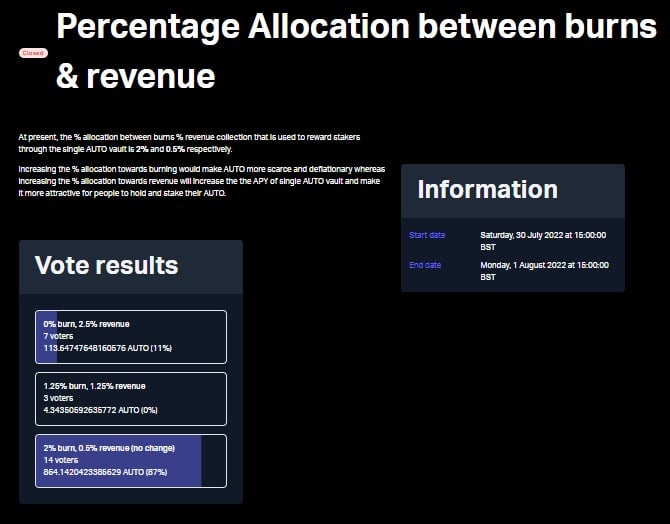

Autofarm Token: Auto

Auto es el token de gobierno nativo de Autofarm. Se utiliza para votar sobre la cantidad de Auto que se quemará o se distribuirá como ingresos a los titulares de Auto que lo apuestan en la Bóveda de Auto. Esta votación se realiza mensualmente.

Página de Votación del Gobierno

Pros y contras de la autogestión

Pros

- El protocolo comparte los ingresos con los titulares de los tokens

Cons

- La interfaz es confusa

- No hay función Zap

Financiación de la inactividad

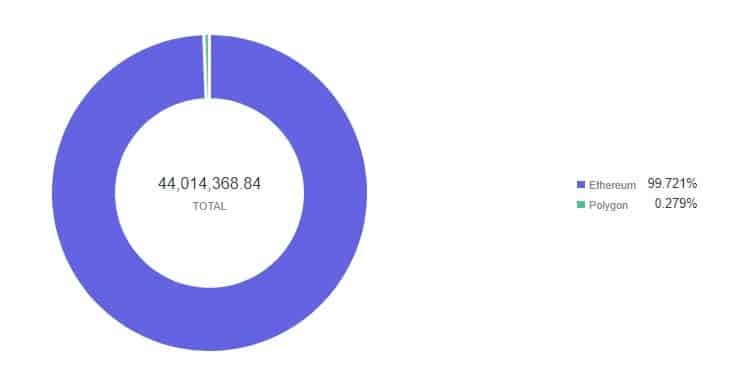

Idle Finance es un protocolo con un conjunto de productos que permiten a los usuarios optimizar su asignación de activos digitales de forma algorítmica a través de los principales protocolos DeFi. La iteración actual se puso en marcha el 18 de mayo de 2020, y su TVL se muestra en el siguiente gráfico.

TVL de Idle Finance por cadena – Fuente: Footprint Analytics

A pesar del lanzamiento en Polygon el 10 de noviembre de 2021, casi toda la liquidez permanece en la Mainnet de Ethereum.

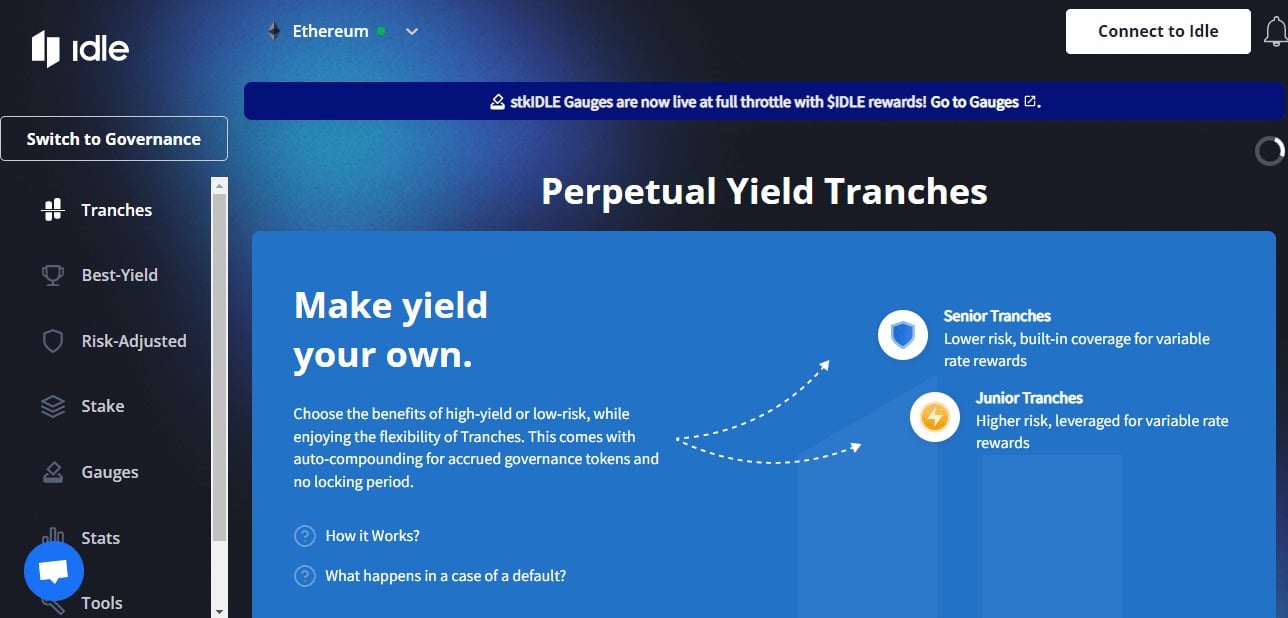

Características principales de Idle Finance

Presenta dos productos: Best Yield y Tranches. El producto Best Yield tiene como objetivo obtener automáticamente los mejores tipos de oferta de los diferentes protocolos de préstamo, para que el inversor no tenga que hacerlo manualmente.

Página de selección del mejor rendimiento

Si el inversor no tiene el activo en la cartera, puede comprarlo con fiat o con cripto.

Página de Fiat en la rampa

El producto Tranches se divide en dos: Tramos Junior y Tramos Senior. La principal diferencia entre ellos es la exposición al riesgo. Los tramos junior pueden conseguir mejores resultados asumiendo riesgos adicionales.

Tranches Main Page

Cuando el inversor hace clic en cualquier tramo, se carga la página de la cámara acorazada, donde está disponible toda la información sobre el mismo.

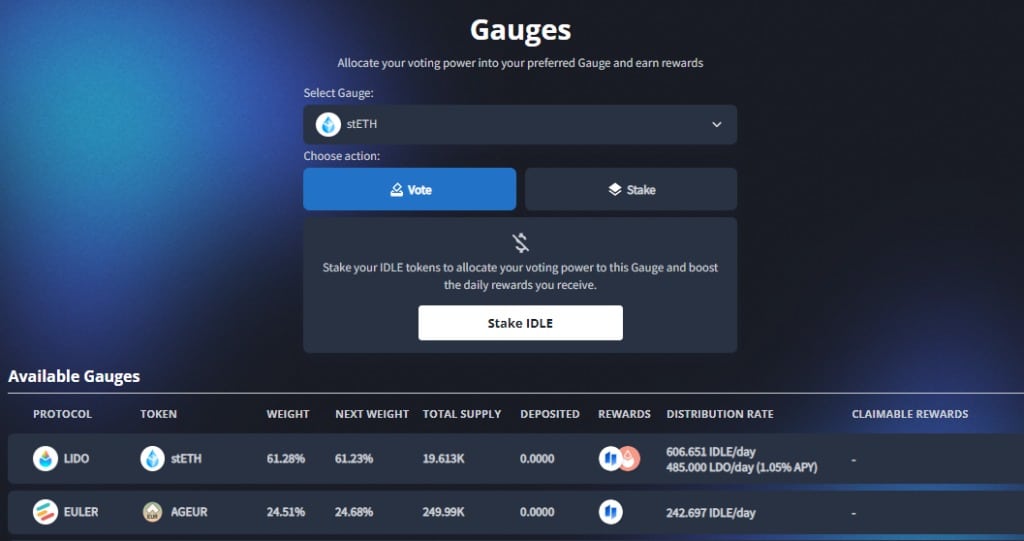

Titular de financiación: Idle

Idle Finance Token es Idle. Se utiliza para la gobernanza y se puede apostar para aumentar los rendimientos del depósito en una bóveda. También se utiliza para incentivar a los inversores a depositar activos en el protocolo.

Voting Page

Propiedades y desventajas de la financiación del paro

Pros

- Tranquilidad con riesgos bien definidos

Cons

- Sólo disponible en la red principal de Ethereum

- No hay función de zapping

Métrica

- Variación de la TVL

Variación de TVL, últimos 120 días – Fuente: Footprint Analytics

Al observar la variación de la TVL en los últimos 120 días, Yearn Finance sufrió una gran caída de valor (de 1.200 millones de USD a 500 millones de USD), mientras que Beefy Finance bajó de 420 millones de USD a 300 millones de USD. Yearn Finance se vio muy afectada por las consecuencias de la caída de Luna + 3AC.

- TVL Por cadena

Ethereum sigue siendo el destino preferido de las inversiones, ya que tiene más protocolos DeFi desplegados y forma parte de la estrategia de los agregadores de rendimiento para cultivar nuevos tokens ofrecidos por nuevos protocolos.

TVL Por cadena – Fuente: Footprint Analytics

Esto también ayuda a explicar por qué Arbitrum y Optimism están en el top 5, ya que lanzó campañas para retener usuarios y protocolos recientemente (Arbitrum Odyssey y Optimism token airdrop).

- Comparación deokenomics