Investores podem utilizar agregadores de rendimento para gerir os seus activos investidos, reduzindo grandemente os custos de transacção dos investidores e melhorando a utilização do capital.

Yield aggregators são protocolos que automatizam o processo conhecido como “yield farming”. Yield farming é o termo utilizado para definir o seguinte processo:

- Investir num protocolo que irá gerar interesse (ou rendimento)

- Para recolher estes retornos, normalmente pagos na ficha nativa do protocolo onde o capital é investido (também chamado “colheita”)

- Para vender estas fichas num DEX

- Tirar este lucro e reinvesti-lo no mesmo protocolo, aumentando o tamanho do investimento e os retornos.

- Repetir todos os passos enquanto é rentável.

Como os agregadores de rendimento ajudam os investidores?

Para fazer todos estes passos manualmente é necessário muito tempo, conhecimento e interacções com diferentes cadeias de bloqueios e protocolos. Os principais benefícios de utilizar um agregador de rendimento para o gerir são a redução de custos, a optimização dos ciclos de colheita (uma vez que o protocolo está constantemente a digitalizar a rede), e a redução do tempo necessário para gerir todos os investimentos.

Ao utilizar um protocolo agregador de rendimento, o único passo que o investidor terá de fazer é transferir o activo para o seu contrato inteligente e receber um recibo desta transacção. O capital será então aplicado em diferentes estratégias de investimento. Gerirá as posições e tratará dos reinvestimentos e da composição. Os protocolos de Thome também acrescentarão novas estratégias e automaticamente distribuirão capital a estas novas oportunidades.

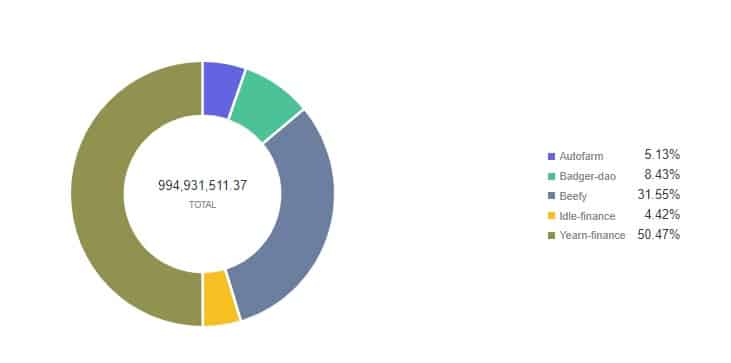

Top 5 Yield aggregators by TVL – Source: Footprint Analytics

Este artigo cobrirá os 5 maiores agregadores de rendimento pela TVL e explorará as suas principais características.

Yearn Finance

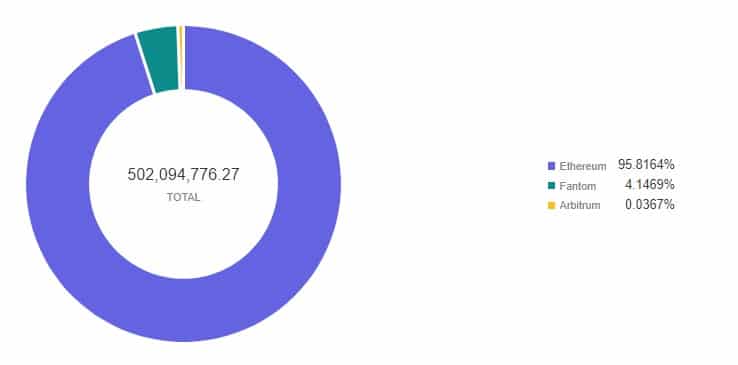

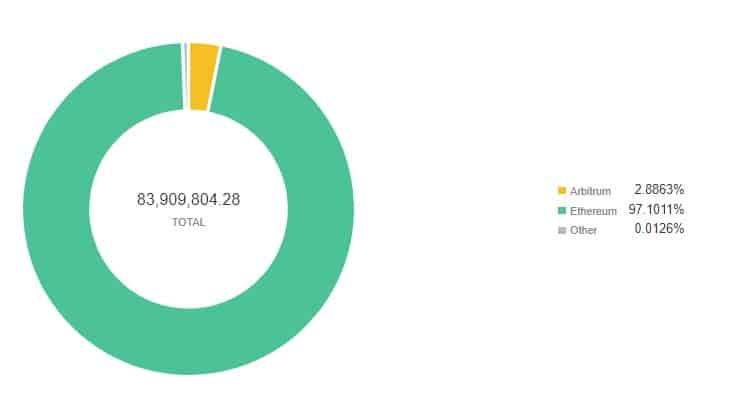

Yearn Finance foi um dos primeiros agregadores de rendimento, lançado a 17 de Julho de 2020. O protótipo para ele foi um protocolo chamado iEarn lançado por Andre Cronje sobre a Cadeia de Bloqueio Ethereum. Actualmente, está implantado nas cadeias de bloqueio Ethereum, Fantom, e Arbitrum, com uma expansão programada para o Optimismo. O gráfico abaixo mostra a sua TVL dividida por cadeias:

Yearn Finance TVL por cadeia – Fonte: Footprint Analytics

Apesar de estar fortemente concentrada na cadeia de Blockchain Ethereum, a Yearn Finance começou a integrar outras cadeias no início de 2022 à medida que identificava novas oportunidades.

Funcionalidades Financeiras

Yearn Finance Features

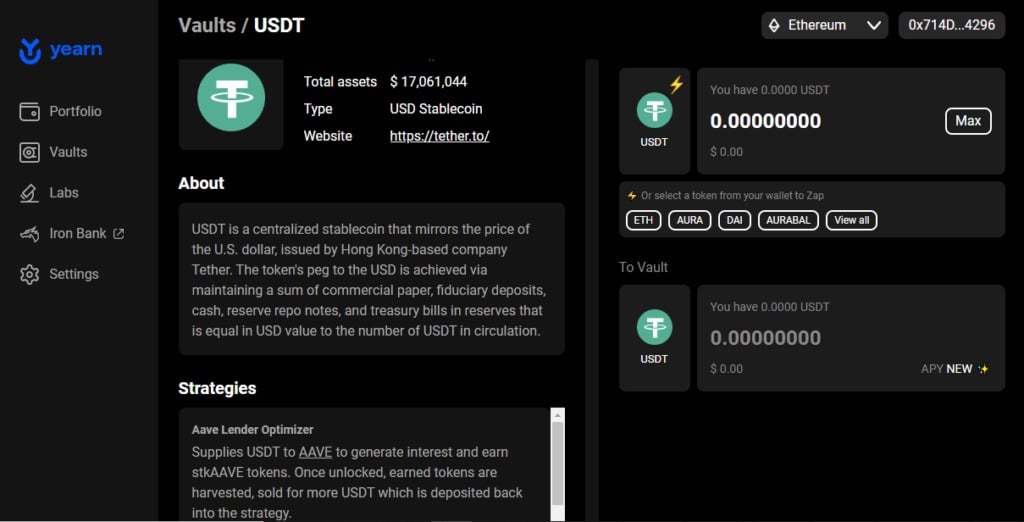

Its o produto principal é o yVaults, onde o investidor pode depositar um activo para receber retornos (rendimento) ao longo do tempo. Têm uma enorme selecção de activos disponíveis (mais de 100), e o investidor pode filtrar a pesquisa pelo APY (retornos), activos totais (TVL de cada cofre), ou o activo disponível na carteira.

Yearn Finance – yVaults list

Ao clicar no ícone de um activo, abre-se a página específica do cofre, onde mais informações podem ser encontradas, tais como a descrição das estratégias de investimento ligadas ao cofre. Cada yVault pode lidar com 20 estratégias ao mesmo tempo.

Yearn Finance também disponibiliza uma função swap (chamada “Zap”) no depósito. Se o investidor quiser fazer um depósito no cofre do DAI, por exemplo, mas não tiver a ficha DAI na carteira, pode usar uma outra, com o protocolo a tratar do swap e do depósito no cofre.

Yearn Finance também disponibiliza uma função swap (chamada “Zap”) no depósito.

Yearn Finance Token: YFI

YEARN FINANCE TOKEN:

Yearn Finance tem uma ficha, YFI. Os detentores de fichas podem tomar parte activa na governação do protocolo. No entanto, uma proposta deu alguma liberdade aos diferentes grupos de contribuintes que trabalham no protocolo. Isto significa que nem todas as decisões serão submetidas a votação.

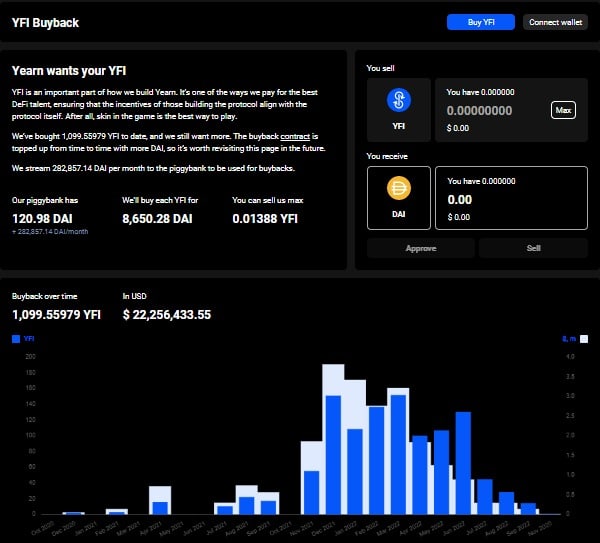

Actualmente, os detentores de fichas não recebem qualquer parte das receitas do protocolo. A proposta em curso é que a tesouraria compre de volta o token do mercado, reduzindo a oferta em circulação. A administração aprovou uma alteração, abrindo a possibilidade de parte das receitas ser partilhada com os detentores do token.

Yearn Buyback page

Yearn Finance Pros e Contras

Pros

- O investidor pode fazer um depósito num sinal diferente do do cofre

- Actualizações constantes sobre as estratégias usadas para gerar retornos

Cons

- O detentor de fichas não recebe uma parte das receitas da plataforma.

Beefy Finance

Beefy Finance entrou em funcionamento a 8 de Outubro de 2020, na cadeia Binance Smart Chain (BNB Chain), sendo o primeiro agregador de rendimento na cadeia BNB. Mais tarde expandiu-se para outras cadeias de blockchains (actualmente 15+), e o gráfico abaixo mostra Beefy Finance TVL para cada cadeia:

Beefy não está disponível na cadeia de bloqueio Ethereum, mas compensa-a tendo uma forte presença, quando olhamos para os activos sob gestão (AUM), no Polygon ($78 milhões), BNB Chain ($66 milhões), e Fantom ($55 milhões).

Funcionalidades financeiras do Beefy Finance

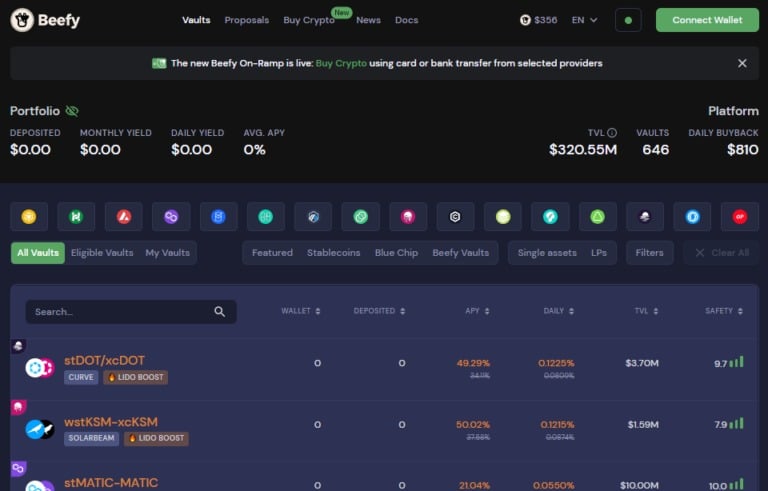

Its O produto principal também é o Cofre, mas a sua decomposição é diferente. Em vez de ter um cofre-forte e ligá-lo a diferentes estratégias, a Beefy Finance cria um novo cofre-forte para cada estratégia que desenvolve. Tem actualmente 646 cofres.

Beefy Finance Vault selection

Os cofres podem ser filtrados pela cadeia, tipo de bens, e também APY, retorno diário, TVL, e pontuação de Segurança. Ao clicar em qualquer cofre, é mostrada a página Overview.

Nesta página é possível aceder a informação extra sobre o cofre, como a descrição da estratégia utilizada, os bens que compõem este cofre, e um gráfico com as métricas do passado do mesmo. Beefy Finance também oferece a funcionalidade “Zap”, mas com funcionalidade limitada: Está disponível apenas em alguns cofres, e a troca é activada para os activos que fazem parte desse cofre.

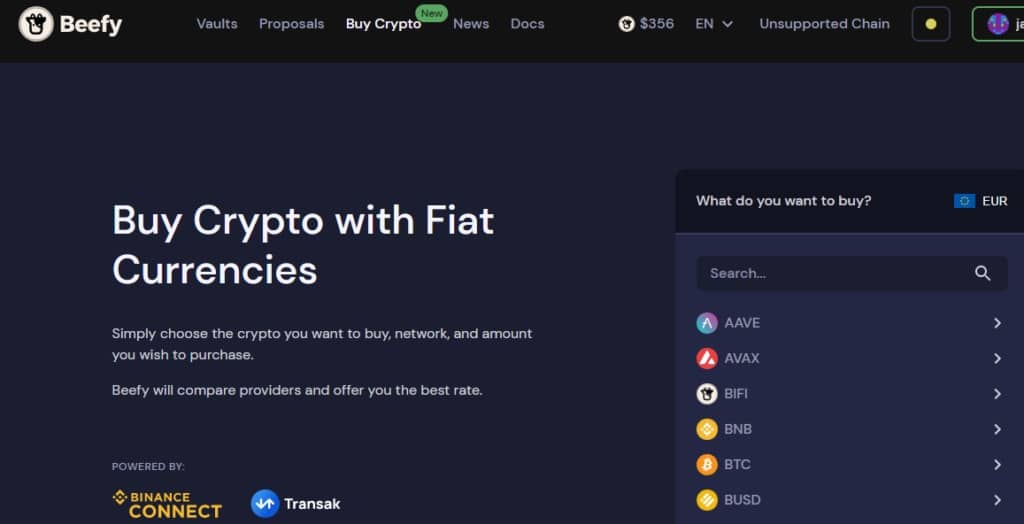

Beefy Finance também oferece uma opção na rampa, onde o investidor pode comprar crypto com moedas fiat para mais tarde depositar num dos seus cofres.

Beefy Finance Page for Buying Crypto

Ficha de Financiamento Beefy: BIFI

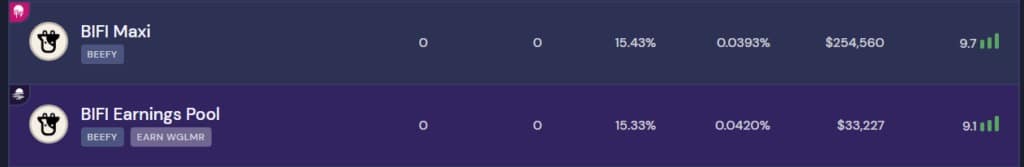

Beefy Finance token é BIFI. Pode ser utilizada para a governação (para votar propostas para melhorar o protocolo). O investidor pode depositá-lo em dois cofres especiais: BIFI Maxi e BIFI Earnings Pool.

BIFI staking Vaults

A primeira leva a quota de receitas a ser distribuída ao detentor do símbolo, compra BIFI no mercado, e distribui-a aos participantes do pool. Como não serão cunhadas novas BIFI, esta recompra e distribuição aumenta a parte relativa de cada detentor de fichas.

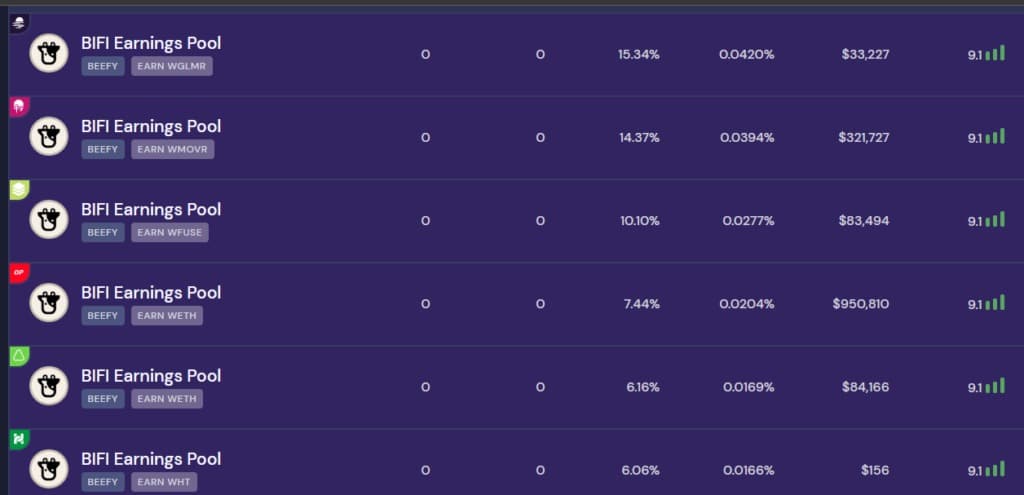

O segundo grupo toma a receita gerada (no token nativo da cadeia de bloqueio) e distribui-a aos participantes do grupo. Cada cadeia irá distribuir um token diferente.

BIFI Revenue Sharing Pools

Beefy Finance Pros e Contras

Pros

- O protocolo tem uma enorme selecção de bens e cadeias

- O protocolo partilha receitas com detentores de fichas

Cons

- O protocolo não está implantado no Ethereum Mainnet

- A função Zap é limitada

Badger DAO

BadgerDAO é uma organização autónoma descentralizada (DAO) centrada no aumento da utilização de Bitcoin em Finanças Descentralizadas (DeFi) através de múltiplas cadeias de blocos. Foi lançada a 3 de Dezembro de 2020, e opera agora em Ethereum, Polygon, Arbitrum, e Fantom. O gráfico abaixo mostra a distribuição de TVL entre cadeias.

Badger DAO TVL por cadeia – Fonte: Footprint Analytics

A maior parte da TVL está concentrada no Ethereum, mas isto é um reflexo do bem em que o Badger DAO se tem concentrado: Bitcoin enrolado em outras correntes de bloqueio. A maioria está disponível em Ethereum Mainnet.

Badger DAO principais características

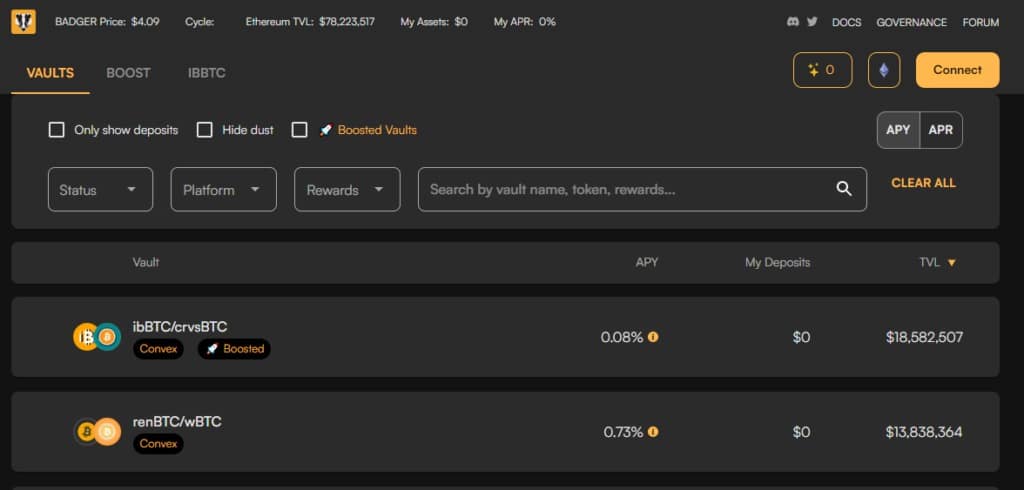

O produto principal é um cofre (também chamado sett) que funciona da mesma forma que nos outros agregadores agrícolas de rendimento mas está focado no BTC.

simbenizado

BadgerDAO vaults page

O investidor faz um depósito no cofre. Depois disso, o contrato inteligente põe esses activos a trabalhar, executando a estratégia seleccionada para o Sett particular no qual o utilizador depositou fundos. O texugo não oferece a função “Zap” para trocar os activos pelo desejado.

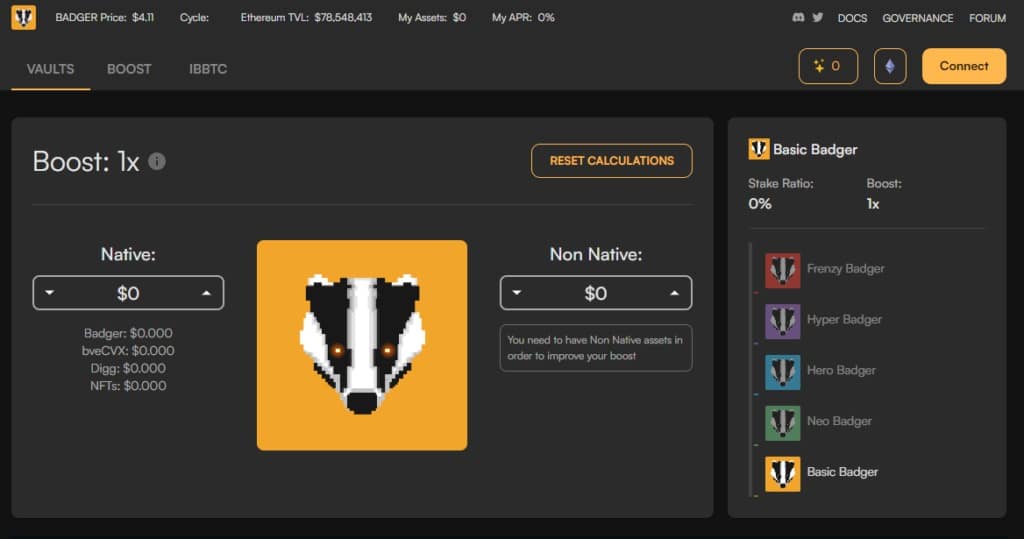

O investidor pode aumentar os retornos do depósito, retendo os activos nativos do protocolo. A relação entre estes activos nativos e os não nativos ditará o impulso recebido.

Boost Calculator

Badger DAO Token: Texugo

O texugo é o símbolo de governação nativa da BadgerDAO, pelo que o seu titular pode votar nas propostas do DAO. Tem um fornecimento máximo fixo de 21 milhões, e pode também ser utilizado como garantia em diferentes plataformas através da DeFi.

Manter o Badger na carteira aumenta o seu APY em outros Sett Vaults como parte do sistema Badger Boost.

Badger DAO Prós e Contras

Pros

- O protocolo fornece alta APY ao BTC na DeFi

Cons

- O protocolo não partilha receitas com detentor de fichas

- Não há função Zap

Autofarm

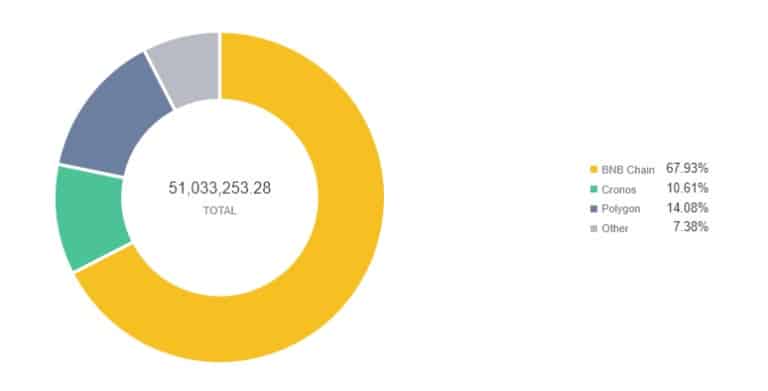

Autofarm é um protocolo que oferece um conjunto de ferramentas DeFi. Foi lançado em Dezembro de 2020 no BNB Chain e expandiu-se para um total de 19 cadeias. O gráfico abaixo mostra a distribuição TVL entre todas as cadeias:

Autofarm TVL por cadeia – Fonte: Footprint Analytics

Autofarm TVL continua a concentrar-se na cadeia BNB (34 milhões USD), mas Polygon (7,18 milhões USD) e Cronos (5,41 milhões USD) também têm uma TVL.

significativa

Autofarm Principais Características

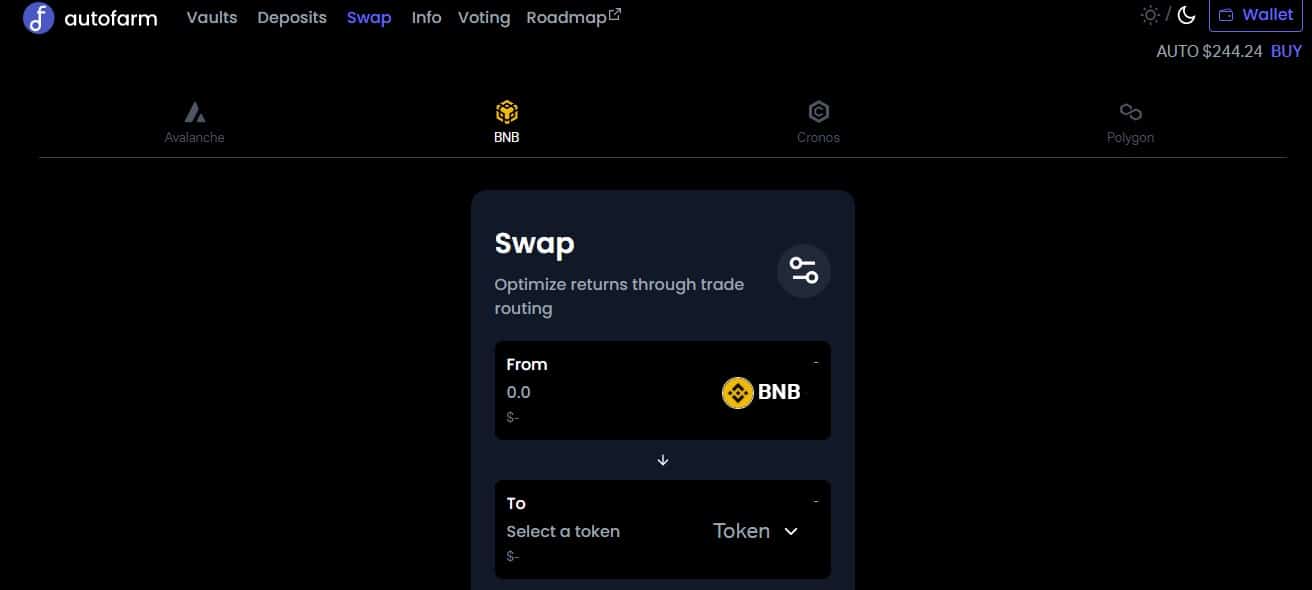

Apresenta dois produtos: Um Agregador de Rendimento e um Agregador de Swap. O agregador de swap compara as melhores rotas para fazer o swap que o utilizador deseja. Está disponível em BNB Chain, Avalanche, Cronos, e Polygon. Assim, embora não forneça a função Zap nativa, nestas cadeias o utilizador pode trocar o activo sem ter de abandonar a interface de protocolo.

AutoSwap Page

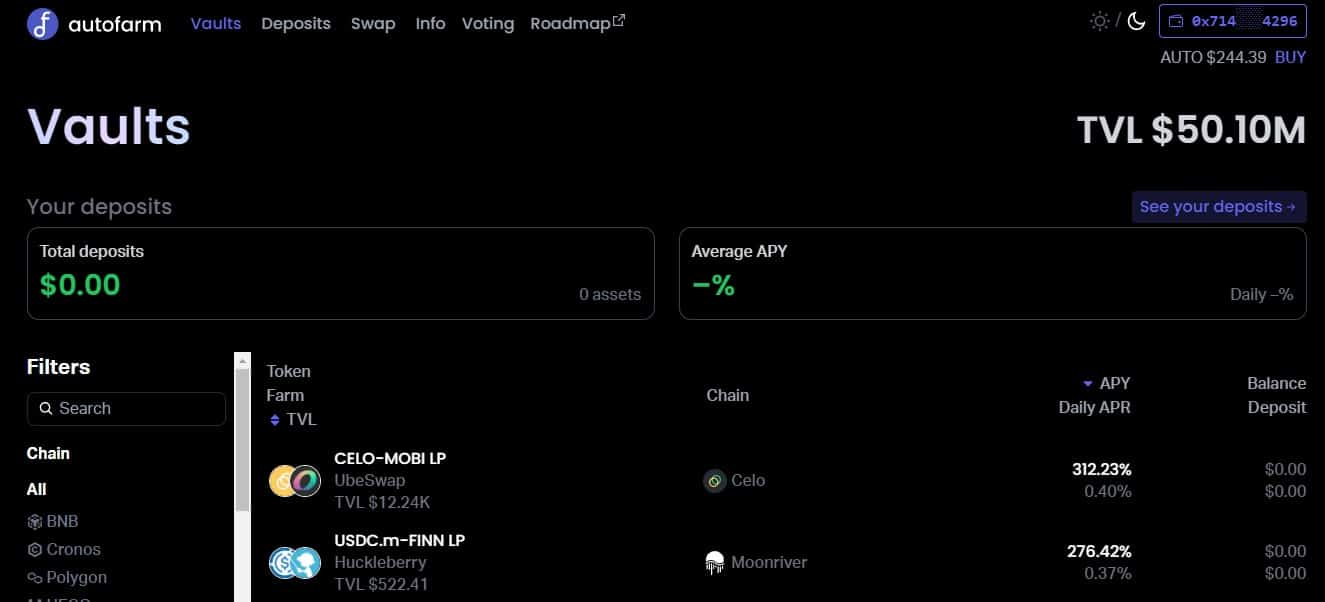

O produto principal é também os cofres. O investidor pode utilizar os filtros para seleccionar a cadeia, o activo, e encomendar por APY.

Vaults Main Page

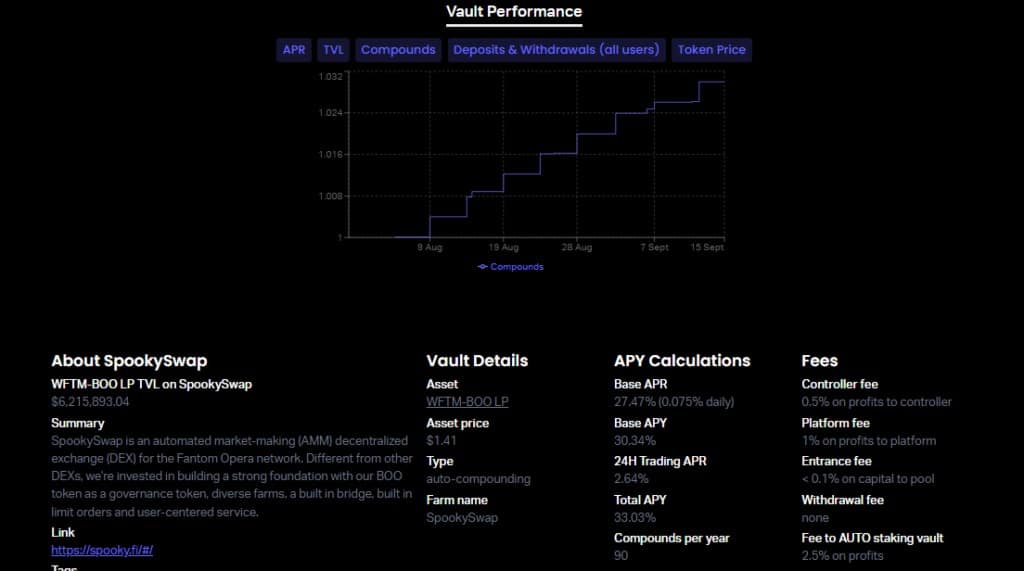

Ao clicar num cofre, a sua página abre-se com informação detalhada sobre o desempenho do cofre, a estratégia que utiliza, e os activos nele existentes.

Página do cofre com informação detalhada

Ficha de Autofarm: Auto

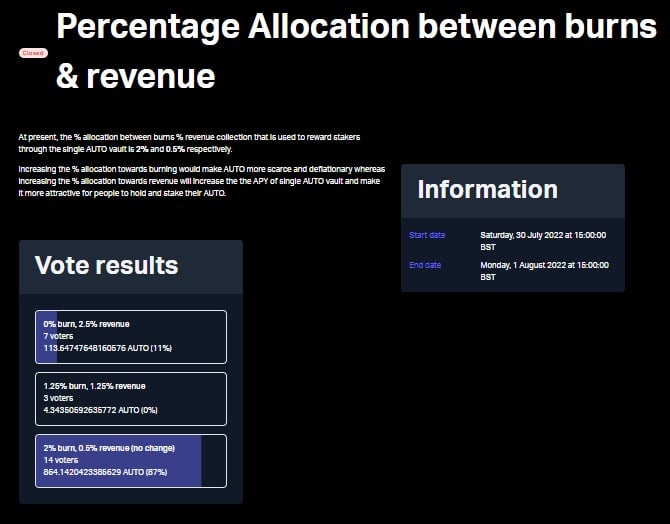

Auto é o símbolo de governação nativa da Autofarm. É utilizado para votar sobre a quantidade de Auto que será queimada ou distribuída como receita aos detentores de Auto que a apostam no Auto Vault. Esta votação é realizada mensalmente.

Página de voto de governação

Autofarm Prós e Contras

Pros

- O protocolo partilha receitas com detentores de fichas

Cons

- A interface é confusa

- Não há função Zap

Idle Finance

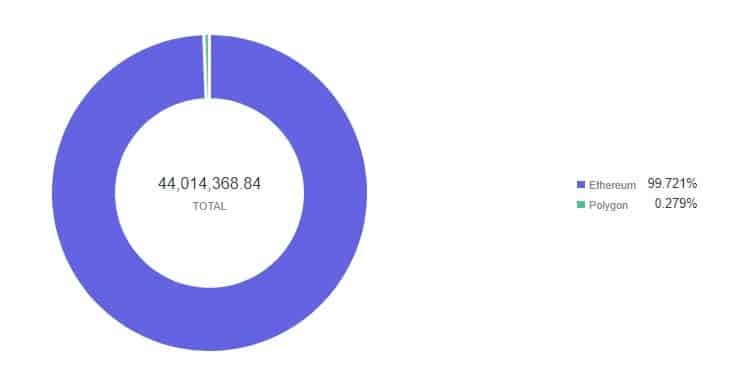

Idle Finance é um protocolo com um conjunto de produtos que permitem aos utilizadores optimizar o seu algoritmo de alocação de activos digitais através dos principais protocolos DeFi. A iteração actual entrou em funcionamento a 18 de Maio de 2020, e a sua TVL é mostrada no gráfico abaixo.

Idle Finance TVL by chain – Fonte: Footprint Analytics

Embora tenha sido lançado no Polygon a 10 de Novembro de 2021, quase toda a liquidez permanece na Ethereum Mainnet.

Principais Características

Idle Finance

Apresenta dois produtos: Melhor Rendimento e Tranches. O produto Best Yield visa obter automaticamente as melhores taxas de fornecimento a partir de diferentes protocolos de empréstimo, para que o investidor não precise de o fazer manualmente.

Melhor Página de Selecção de Rendimento

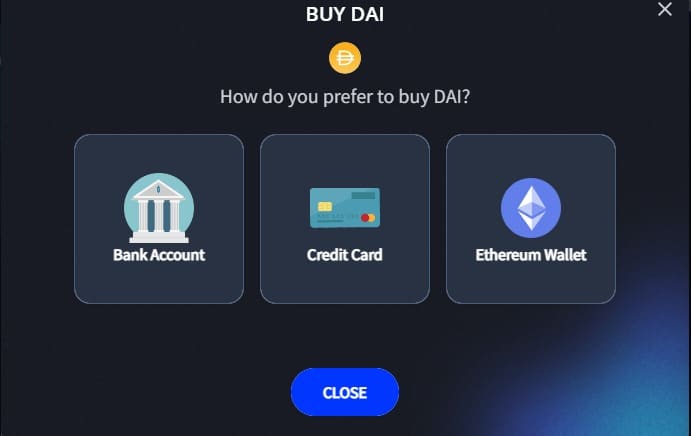

Se o investidor não tiver o activo na carteira, este pode ser comprado com fiat ou criptográfico.

Fiat On-Ramp Page

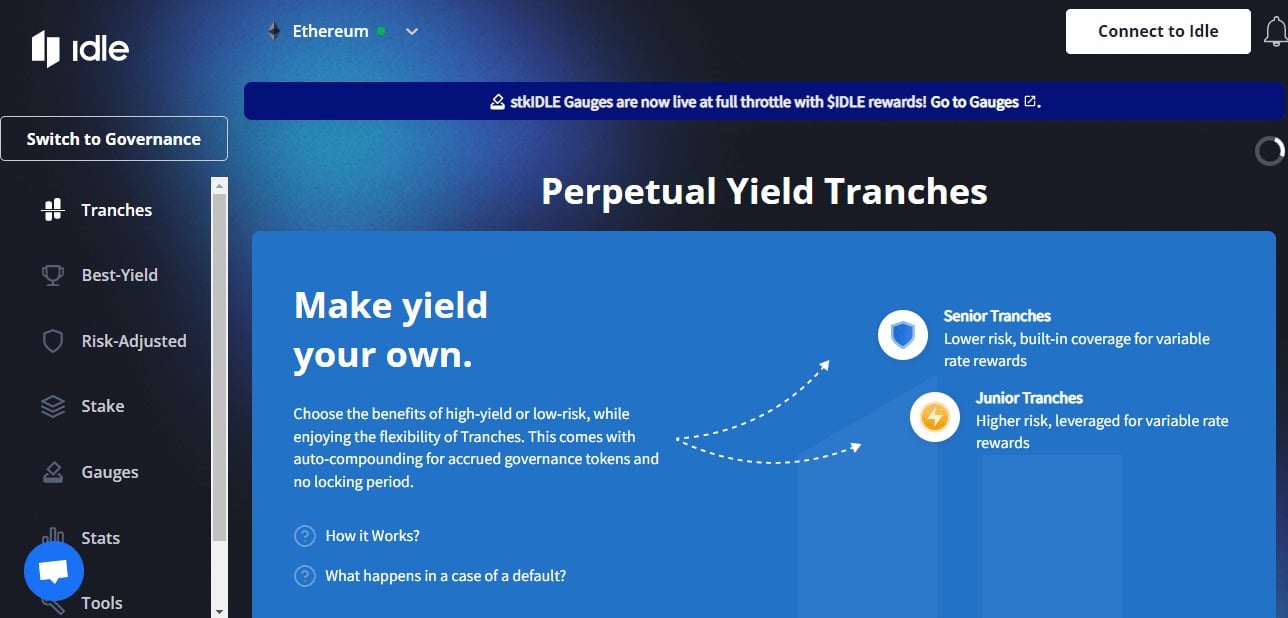

O produto Tranches está dividido em dois: Fracções Júnior e Sénior. A principal diferença entre elas é a exposição ao risco. As Fracções Júnior podem alcançar melhores resultados, assumindo riscos extra.

Tranches Main Page

Quando o investidor clica em qualquer parcela, a página do cofre é carregada, onde toda a informação sobre ela está disponível.

FICHA DE FINANCIAMENTO NÍVEL: inactivo

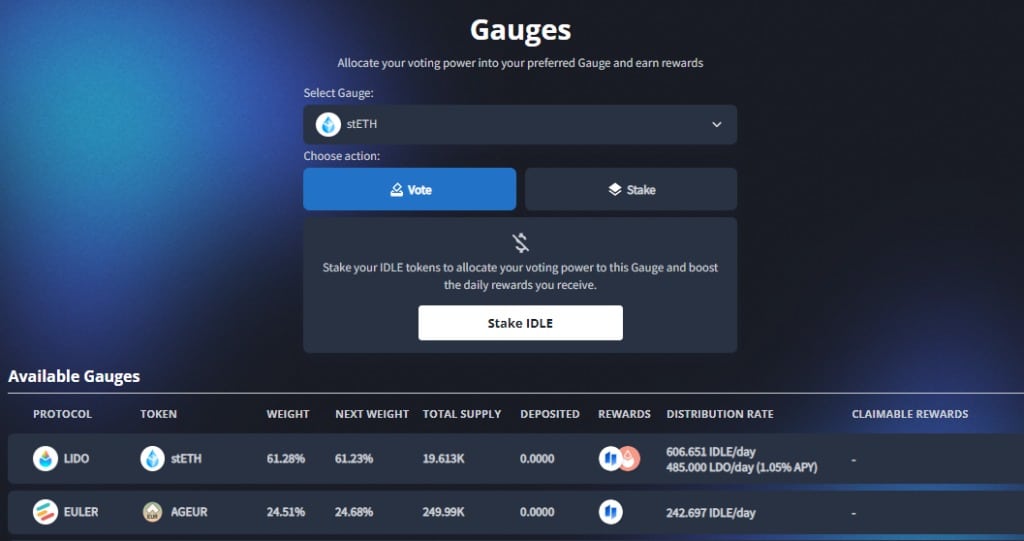

Idle Finance Token is Idle. É utilizado para a governação e pode ser apostado para aumentar os rendimentos do depósito num cofre. O protocolo também usa para incentivar os investidores a depositarem activos no protocolo.

Página de votação

Idle Finance Pros e Contras

Pros

- Trans com riscos bem definidos

Cons

- Apenas disponível em Ethereum Mainnet

- Não há função Zap

Métrica

- Variação

- TVL

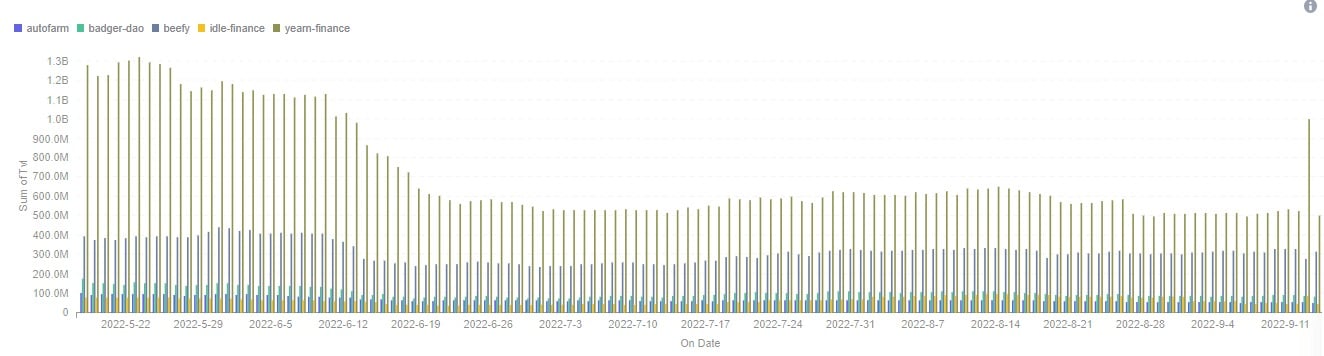

Variação TVL, últimos 120 dias – Fonte: Footprint Analytics

Olhando para a variação da TVL nos últimos 120 dias, a Yearn Finance teve uma grande queda no valor (de 1,2 mil milhões de USD para 500 milhões de USD), enquanto a Beefy Finance caiu de 420 milhões de USD para 300 milhões de USD. A Yearn Finance foi fortemente afectada pelas consequências da queda de Luna + 3AC.

- TVL por cadeia

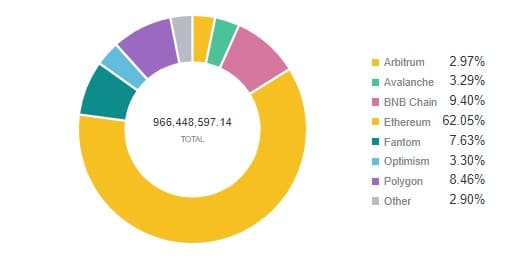

Ethereum continua a ser o destino de investimento preferido, uma vez que tem mais protocolos DeFi implantados e faz parte da estratégia dos agregadores de rendimento para cultivar novos tokens oferecidos por novos protocolos.

TVL Por cadeia – Fonte: Footprint Analytics

Isto também ajuda a explicar porque é que o Arbitrum e o Optimismo estão entre os 5 primeiros, pois lançou recentemente campanhas para reter utilizadores e protocolos (Arbitrum Odyssey e Optimism token airdrop).

- Tokenomics Comparison

Cada agregador de rendimento tem uma estratégia diferente para o seu símbolo nativo. O texugo e o ocioso utilizam-no como um incentivo para as recompensas dos cofres. Todos os protocolos executam buybacks com lucros para baixar a oferta circulante, mas o Beefy Finance é o único a tomar parte das receitas e partilhar com os detentores de fichas (com o seu pool de ganhos BIFI).

Principais tomadas de posição para investidores

Um agregador de rendimento é um protocolo que retira do investidor todo o peso da gestão da agricultura de rendimento. Hoje em dia, é possível utilizar um em quase todas as cadeias disponíveis.

Para os investidores, há duas oportunidades claras:

- Utilize-o para gerir os seus investimentos. Basta procurar o protocolo/cadeia que oferece os melhores retornos para o activo de interesse e fazer aí um depósito. Existem opções para diferentes perfis de risco.

- Investir na sua ficha. Quase todos os protocolos de agregador de rendimento têm o seu próprio token. Além das variações de preço que estão ligadas ao mercado e ao desempenho do protocolo, os melhores tokens são os que tornam o seu proprietário elegível para receber parte das receitas do protocolo.